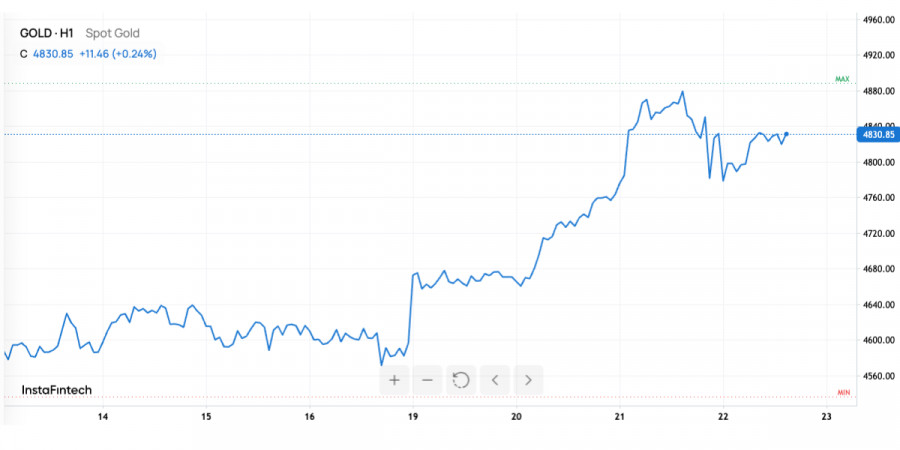

L'or entre en 2026 avec confiance, se positionnant comme l'un des actifs les plus forts. En seulement quelques semaines de janvier, le prix a augmenté d'environ 11 %, et en milieu de semaine, un record historique a été enregistré, tout juste en dessous de 4 900 $ par once. Un tel début d'année en force témoigne non seulement d'une demande extrêmement élevée, mais soulève surtout la question de savoir pourquoi cette demande se maintient et devrait même augmenter.

Dans ce contexte, la prévision pour l'or a été révisée à la hausse : le prix cible pour la fin de l'année est passé de 4 900 $ à 5 400 $ par once, ce qui représente une augmentation des attentes de 17 %. Le niveau des 5 000 $ n'est maintenant plus vu comme un scénario extrême, mais comme un objectif logique dans la tendance actuelle.

Pourquoi l'or a-t-il augmenté de manière significative ?

La hausse actuelle ne peut être attribuée à un facteur unique. L'or reçoit un soutien provenant de multiples directions, et c'est leur combinaison qui rend le mouvement robuste.

Premièrement, la demande pour les soi-disant "valeurs refuges" a augmenté de façon marquée. Le contexte géopolitique reste tendu : les relations entre les États-Unis et l'Iran se détériorent, et les différends tarifaires entre les États-Unis et l'UE reviennent sous les projecteurs. Pour le marché, cela signifie une incertitude accrue, et historiquement, l'or profite de ces périodes car il n'entraîne pas de risques de crédit ou politiques.

Deuxièmement, on observe une préoccupation croissante concernant l'état du système financier mondial et le rôle des banques centrales. Les craintes pour la stabilité financière, les charges d'endettement et l'indépendance de la politique monétaire accroissent l'intérêt pour les actifs qui ne sont pas soumis aux décisions réglementaires. Dans un tel environnement, l'or cesse d'être simplement un "actif refuge" pour devenir une ancre de confiance à long terme.

Troisièmement, la demande structurelle du secteur privé et des banques centrales des pays en développement se fait de plus en plus remarquer. Ces achats sont particulièrement importants car ils sont moins sensibles aux fluctuations de prix à court terme. Ce type de demande ne suit pas une dynamique de marché effrénée et soutient typiquement le marché même lors de corrections, créant ainsi un "plancher" de prix plus élevé.

C'est cette combinaison de risques géopolitiques, de préoccupations systémiques et d'achats institutionnels qui explique pourquoi la hausse de l'or ne semble pas être un pic spéculatif mais une redistribution consciente du capital.

Image Technique : Tendance Forte avec des Signes de Surchauffe

Du point de vue de l'analyse technique, l'or reste dans une tendance haussière stable. Les indicateurs de momentum tels que le MACD et l'ADX continuent d'indiquer une force dans le mouvement, et l'équilibre des forces entre acheteurs et vendeurs reste en faveur des taureaux. D'autres oscillateurs confirment que l'élan haussier domine toujours.

Cependant, le marché montre des signes évidents de surchauffe. Le RSI, le CCI et le Stochastic RSI se trouvent en territoire de surachat, indiquant des conditions tendues. Cela ne signifie pas un retournement, mais augmente la probabilité d'une pause à court terme—soit sous forme de consolidation latérale, soit par une correction limitée.

Les dynamiques intrajournalières soulignent ce tableau. La séance a commencé avec un écart haussier notable, après quoi le prix a fluctué dans une large gamme de 4 761,27 $ à 4 879,69 $. La haute volatilité indique une réalisation de bénéfices active, mais le prix restant plus proche du milieu de la gamme suggère plus de consolidation à des niveaux élevés plutôt qu'un retournement à la baisse.

Niveaux Clés et Scénarios à Court Terme

Au cours des cinq prochains jours de bourse, on s'attend à des mouvements dans la fourchette de 4 800 $ à 4 970 $. Ce corridor reflète l'équilibre actuel entre un fort élan haussier et des indicateurs surchauffés.

Le scénario de base suppose une consolidation au-dessus de 4 800 $. Si ce niveau est maintenu, le marché reste dans une phase haussière et les tentatives de progression vers 4 870–4 970 $ semblent tout à fait réalistes. Si la pression d'achat s'intensifie, la limite supérieure de la fourchette pourrait être testée assez rapidement.

Cependant, si le seuil de 4 800 $ est franchi à la baisse, cela signalera une correction à court terme avec un mouvement potentiel vers 4 760 $. Un tel recul ne perturbera pas la tendance globale mais permettra au marché d'atténuer sa surchauffe et de redistribuer les positions.

Il est important de noter que la structure du marché reste saine : des creux plus élevés se forment, les moyennes mobiles sont orientées à la hausse, et le positionnement global indique une phase haussière douce malgré la volatilité.

Résumé

L'or au début de 2026 se trouve dans une position rare où les facteurs fondamentaux et techniques sont alignés. La hausse est soutenue non seulement par la peur et la spéculation mais aussi par une demande institutionnelle soutenue. La surchauffe du marché augmente le risque de replis à court terme ; cependant, tant que le prix reste au-dessus de 4 800 $, la tendance à la hausse reste prioritaire.

La marque psychologique de 5 000 $ semble réalisable dans l'année, et l'objectif de 5 400 $ est de plus en plus considéré comme réaliste si le contexte macroéconomique et géopolitique actuel reste inchangé. Dans ces conditions, l'or continue de renforcer son statut d'actif refuge clé et de principal bénéficiaire de l'incertitude mondiale.